Pasó el “dólar soja”: cumplió expectativas a medias y no evitó costos al Banco Central

En su tercera etapa, el Programa de Incremento Exportador aportó más de USD 5.000 millones, de los cuales el Central retuvo USD 1.500 millones. Comparación con ediciones anteriores

Llegó el final de la tercera etapa del llamado “dólar soja”, que arrancó el 12 de abril y estuvo vigente hasta el último viernes. El Programa de Incremento Exportador III cumplió en parte las expectativas y si bien los ingresos motorizados por el complejo cerealero oleaginoso se apegaron a las proyecciones oficiales, fue de escaso alcance sobre las producciones regionales, que también pudieron adherir al esquema de tipo de cambio más alto, aunque su aporte no se hizo notar.

Las cifras hasta el cierre de mayo dejaron algunas conclusiones palpables:

1 – Dólar más caro

El Banco Central estuvo obligado a pagar un dólar al menos 25% más caro que para el resto de las exportaciones -que el miércoles 31 fue de $300 en comparación con $239,50 del cierre mayorista- para incentivar las liquidaciones de ventas al resto del mundo del agro, sostén fundamental de la balanza comercial de la Argentina.

2 – Protagonismo del agro

La incidencia del complejo sojero en la generación de divisas volvió a ser incuestionable e imprescindible, aunque el agro no es considerado por el Gobierno con el rol que le corresponde de pilar de la economía. Pese a la sequía y una reciente merma en las cotizaciones internacionales, el dólar soja 3 aportó más de USD 5.000 millones, la cifra prevista en principio por los cálculos oficiales.

3 – El BCRA retomó las compras

También quedó en claro que para el Banco Central de la República Argentina fue la única forma de obtener un saldo neto de divisas a favor por su participación cambiaria es con estos programas de dólar diferenciado, es decir una devaluación “sin devaluar”. En mayo la entidad efectuó compras en el MULC (Mercado Único y Libre de Cambios) por USD 852 millones, un saldo positivo que en el pasado reciente solo logró en septiembre y diciembre, también con la vigencia del dólar soja. En poco más de un mes y medio -contando el saldo de abril- el ente monetario se alzó con 1.500 millones de dólares.

4) Un dólar soja con menos fuerza

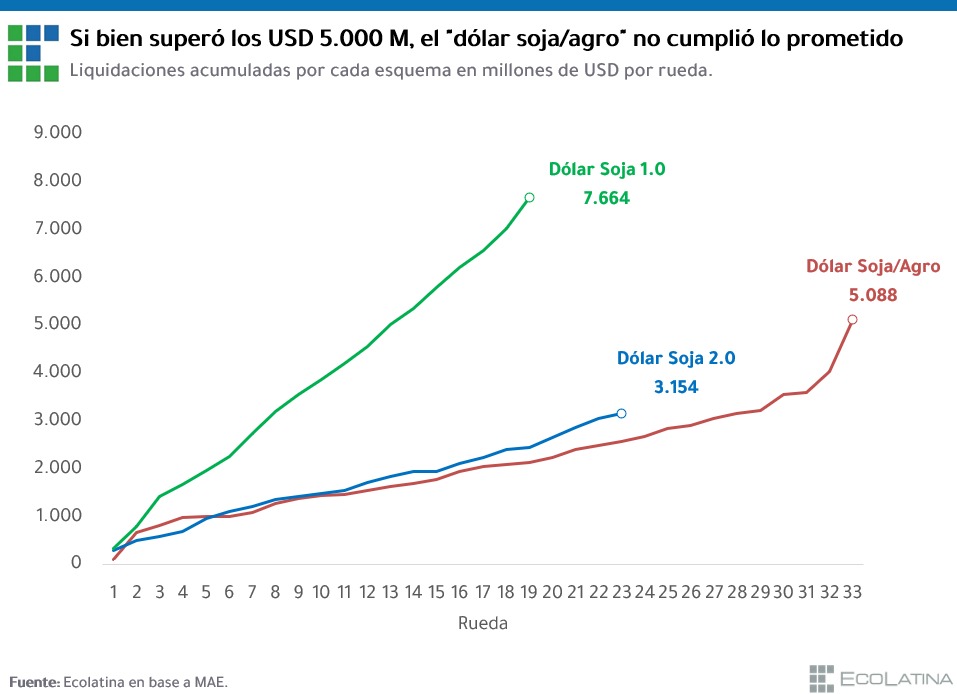

El efecto del dólar especial va perdiendo efecto en las sucesivas etapas, pues el BCRA retiene cada vez menos divisas por su intervención. Mientras que en septiembre de 2021 el saldo neto en el MULC alcanzó a USD 4.966 millones, en diciembre 2022 se acotó a USD 1.987 millones y ya en mayo 2023 fue la mitad que el anterior.

5 – Enorme costo fiscal

Los enormes costos financieros de esta operatoria se derivan de la emisión monetaria del Banco Central cada vez que compra los dólares a los exportadores a un tipo de cambio mayor al regulado, y también genera consecuencias potenciales sobre la inflación y los precios de los tipos de cambio que se negocian por fuera del “cepo”.

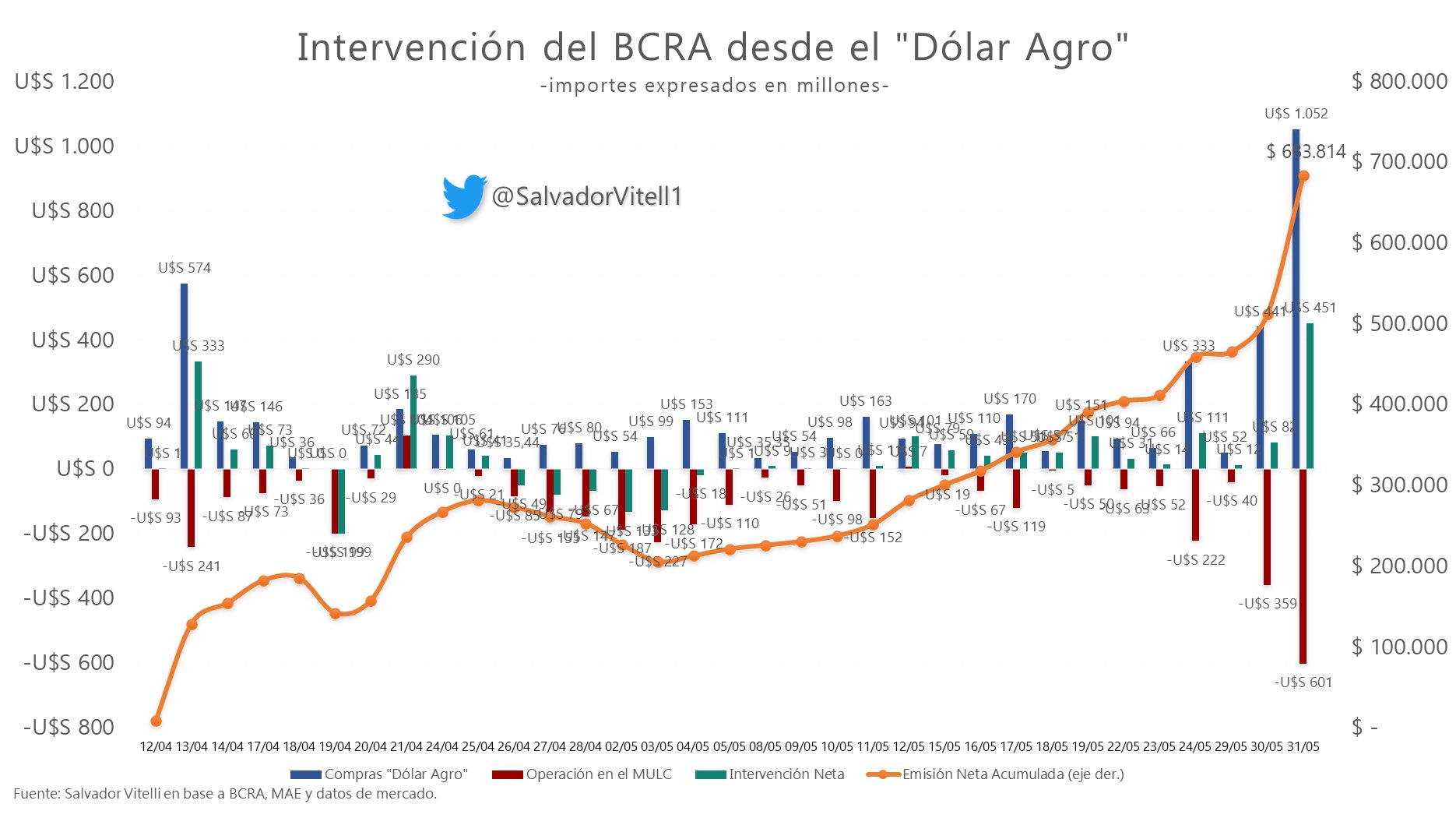

Según cálculos de Salvador Vitelli, jefe de Research de Romano Group, entre abril y mayo el BCRA emitió $683.814 millones para comprar el dólar soja, equivalente a 12,7% de la Base Monetaria, pero como solo retuvo el 28% del monto liquidado (USD 1.405 millones sobre USD 5.080 millones) eso da como resultado el pago de $486,70 por dólar, al prorratear la emisión sobre la compra neta. Es decir que el BCRA prácticamente convalidó un precio de dólar “blue” o “contado con liqui” por cada dólar que pudo integrar a reservas.

Fuente: Salvador Vitelli ( Twitter: @SalvadorVitell1 )

Fuente: Salvador Vitelli ( Twitter: @SalvadorVitell1 )Hay que recordar que el Ministerio de Economía emite una Letra del Tesoro en dólares, a diez años de plazo, para compensar al Banco Central por la diferencia entre la cotización oficial de la divisa y la del Programa de Incremento Exportador para la soja y derivados industriales.

Un análisis de Ecolatina consignó que “de la mano de la liquidación diaria récord de hoy, el ‘dólar soja/agro’ superó los USD 5.000 millones ¿Se cumplió el objetivo? En rigor, no. El objetivo inicial establecido de USD 5.000 millones se refería únicamente a las liquidaciones del complejo sojero. Por ende, podemos inferir en base a declaraciones de funcionarios que el verdadero valor objetivo se ubicaba entre 7.000 y 9.000 millones de dólares al contemplar también las liquidaciones de economías regionales”.

Desde Portfolio Personal Inversiones subrayaron que “la autoridad monetaria irrigó el mercado de dólares para evitar profundizar las presiones recesivas. No obstante, esto provocó que el BCRA debiera pagar un tipo de cambio muy superior al oficial para abultar sus arcas”.

Y apuntaron los economistas de PPI que “desde otro punto de vista, el BCRA estuvo comprando dólares a un tipo de cambio 15% por arriba del promedio del contado con liquidación por ADR en el mismo período”.

“Los datos son evidentes, solo hay tres sectores que tienen saldo positivo en el balance de entrada y salida de dólares. Esos sectores son Agro, Minería e Informática, el resto de los sectores muestran, en los últimos doce meses, saldo negativo. Hay mucha expectativa en que el sector petróleo y gas puedan revertir el saldo negativo luego de las inversiones que se realizan en el gasoducto Néstor Kirchner y oleoductos que se están habilitando hacia Chile. A futuro deberíamos tener un tipo de cambio que nos permita tener saldo positivo de dólares, sin cerrar la economía”, evaluó el analista y asesor de negocios Salvador Di Stefano.

Los expertos de Wise Capital resaltaron que “durante este año las reservas internacionales han experimentado una disminución constante a pesar de los esfuerzos del Gobierno. La situación se agrava aún más debido a la sequía, lo cual resultará en una reducción en la producción. Las reservas netas (descontados préstamos y depósitos privados) son negativas en más de USD 2.100 millones. El BCRA espera que se adelanten los desembolsos del FMI -quedarían netos unos USD 4.000 millones- y que el ‘swap’ con China se amplíe a USD 19.000 millones, de los cuales se usarían USD 5.000 millones hacia agosto”.